Sebastiano Garufi Giuliani

Niccolo Figundio

Marco Gessler

Umsetzung der STAF im Kanton Tessin

Am 1. Januar 2020 trat das Bundesgesetz über die Steuerreform und die Finanzierung der AHV (STAF) (Riforma fiscale e finanziamento dell'AVS, RFFA) in Kraft. Mit dem Bundesgesetz wurden unter anderem einige Bestimmungen des Gesetzes über die direkte Bundessteuer (DBG) und des Gesetzes zur Harmonisierung der direkten Steuern (StHG) modifiziert. Der Bund lässt dabei den Kantonen bei der Umsetzung der STAF in der eigenen Steuergesetzgebung in einigen Punkten einen gewissen Gestaltungsspielraum. Der vorliegende Artikel analysiert die Umsetzung der STAF durch den Kanton Tessin.

QUICK READ

Die Umsetzung der STAF auf kantonaler Ebene stellt für den Kanton Tessin eine nicht unerhebliche Herausforderung dar, insbesondere weil das Tessin traditionell zu den Kantonen mit den höchsten Unternehmenssteuern gehört. Die durch die Reform erforderliche Abschaffung der Steuerprivilegien für kantonale Statusgesellschaften erhöht das Risiko, dass zahlreiche im Tessin ansässige Unternehmen in andere, steuergünstigere Kantone abwandern. Um eine solche Entwicklung abzuwenden und um den Kanton im interkantonalen und internationalen Kontext wettbewerbsfähiger zu machen, hat der Tessiner Gesetzgeber die kantonale Steuergesetzgebung geändert. So soll insbesondere der Gewinnsteuersatz gesenkt werden, um die Steuerbelastung im Kanton Tessin dem künftigen interkantonalen Durchschnitt anzunähern. Gleichzeitig ging es aus Sicht des Kantons darum, das nötige Steuersubstrat zu sichern.

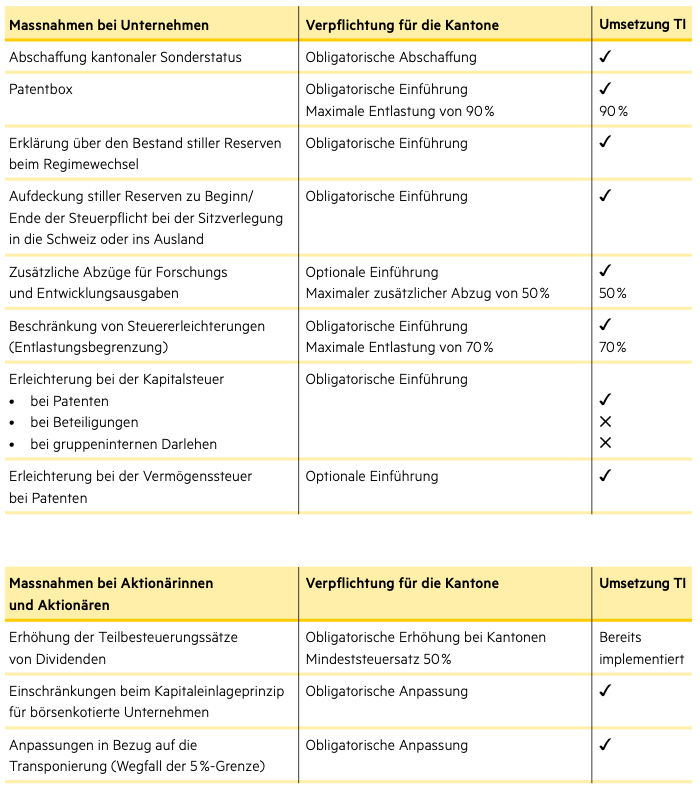

Der vorliegende Artikel analysiert zunächst die Umsetzung der Massnahmen der STAF durch den Kanton Tessin: die Abschaffung der kantonalen Sonderstatus, die eingeführten Instrumente zur Vermeidung eines daraus resultierenden «Steuerschocks» sowie die Erhöhung des Steuersatzes für Dividenden, die Patentbox und den zusätzlichen Abzug für Forschungs- und Entwicklungsausgaben. Darüber hinaus werden die Korrekturmassnahmen in Bezug auf das Kapitaleinlageprinzip sowie die Transponierung diskutiert. Schliesslich widmet sich der Artikel den zusätzlichen flankierenden Massnahmen, die auf kantonaler Ebene für die Umsetzung der STAF eingeführt wurden, insbesondere die Senkung des ordentlichen Gewinnsteuersatzes, die Möglichkeit der freiwilligen Erhöhung des Steuersatzes in besonderen Fällen der internationalen Aussenbeziehungen und die Anpassung der Kapitalsteuerberechnung im Kanton Tessin.

Bitte melden Sie sich an, um den Artikel zu lesen oder als PDF zu beziehen...

JavaScript ist in Ihrem Webbrowser nicht aktiviert

Bitte aktivieren Sie JavaScript, damit Sie die Inhalte des zsis) im Volltext lesen können.

Hier finden Sie eine Anleitung zur Aktivierung von JavaScript in Ihrem Webbrowser. Bei Fragen schreiben Sie uns gerne an hello@zsis.ch.

1. Einführung

Am 1. Januar 2020 trat das Bundesgesetz über die Steuerreform und die Finanzierung der AHV (STAF) (Riforma fiscale e finanziamento dell'AVS, RFFA) in Kraft. Mit dem Bundesgesetz wurden unter anderem einige Bestimmungen des Gesetzes über die direkte Bundessteuer (DBG) und des Gesetzes zur Harmonisierung der direkten Steuern (StHG) modifiziert. Der Bund lässt dabei den Kantonen bei der Umsetzung der STAF in der eigenen Steuergesetzgebung in einigen Punkten einen gewissen Gestaltungsspielraum. Der vorliegende Artikel analysiert die Umsetzung der STAF durch den Kanton Tessin.

Der Kanton Tessin gehört traditionell schweizweit zu den Kantonen mit den höchsten Unternehmenssteuersätzen. Um die Konkurrenzfähigkeit gegenüber den anderen Kantonen zu erhalten und insbesondere die Gesamtsteuerbelastung im Tessin an den künftigen interkantonalen Durchschnitt anzunähern, hat der Tessiner Gesetzgeber die kantonalen Bestimmungen denen der STAF angepasst. In diesem Zusammenhang hat er unter anderem den Gewinnsteuersatz gesenkt. Die effektive Steuerbelastung für Unternehmen liegt neu bei rund 14 % (bisher 18 %). Ohne diese Veränderungen hätte der Kanton Tessin in der interkantonalen Rangliste für die Gewinnsteuerbelastung nach der STAF den drittletzten Platz (vor Solothurn und Bern) belegt.

Die folgende Tabelle gibt einen Überblick über die wichtigsten Massnahmen der STAF sowie deren Umsetzung durch das Tessin, die im Folgenden näher erörtert werden.

2. Abschaffung der kantonalen Steuerprivilegien

Die Abschaffung der kantonalen und eidgenössischen Sondersteuerregimes (Holding-, Domizil-, Verwaltungs-,gemischte und Prinzipalgesellschaften, sowie Swiss Finance Branches) ist eine der zentralen Massnahmen der STAF. Auf Druck der Europäischen Union und der OECD passte der Bundesgesetzgeber die schweizerische Unternehmensbesteuerung in dieser Hinsicht an die international akzeptierten Standards an.

Aus diesem Grund hebt die STAF die in Art. 28 Abs. 2-5 StHG enthaltenen Bestimmungen sowie alle anderen Vorschriften, auf die sich diese beziehen, per 1. Januar 2020 auf. Dies hat unter anderem folgende Änderungen im Tessiner Steuergesetz (Legge Tributaria) vom 21. Juni 1994 («LT») zur Folge:

- Änderung von Art. 67 Abs. 1 (c), zweiter Satz;

- Änderung von Art. 70 Abs. 3, zweiter Satz;

- Aufhebung von Art. 81 Abs. 2 (Steuerpflichtiges Kapital von Gesellschaften mit Sondersteuer);

- Aufhebung von Art. 91 (Holdinggesellschaften);

- Aufhebung von Art. 92 (Verwaltungsgesellschaften);

- Aufhebung von Art. 93 (Domizilgesellschaften);

- Aufhebung von Art. 94 (Ausnahme von der Berechnung); und

- Aufhebung von Art. 101 Abs. 3 (Besteuerung beim Übergang zum Sonderstatus).

Die Abschaffung der Sondersteuerregimes bedeutet, dass bei Gesellschaften mit vormaligem kantonalem Sonderstatus die stillen Reserven, die bis zum 31. Dezember 2019 bei Realisation privilegiert besteuert worden wären, nunmehr bei Realisation der ordentlichen Besteuerung unterworfen sind. Dies führt zu einer höheren latenten Steuerlast bei den Gesellschaften. Zum Zweck der horizontalen Steuerharmonisierung hat der Bundesgesetzgeber einheitliche Regeln für die steuerliche Behandlung der bereits bestehenden stillen Reserven bei Abschaffung des Sonderstatus geschaffen. So sieht Art. 78g Abs. 1 StHG vor, dass stille Reserven einschliesslich des selbst geschaffenen Mehrwerts (Goodwill)01, die nach Art. 28 Abs. 2-4 bisherigen Rechts bei Realisation nicht steuerbar waren, innerhalb der nächsten fünf Jahre bei Realisation gesondert besteuert werden müssen (sog. «Sondersatzlösung»). Gemäss den Übergangsbestimmungen von Art. 78g Abs. 3 StHG werden allfällige Abschreibungen auf den stillen Reserven inklusive des selbst geschaffenen Goodwills zudem in die Berechnung der Entlastungsbegrenzung nach Art. 25b StHG einbezogen.

2.1 Die kantonalen gesetzlichen Grundlagen in der Übersicht

Auf kantonaler Ebene führt das Gesetz vom 4. November 2019 (Bollettino Ufficiale 2020 7) den neuen Art. 314d LT (Übergangsbestimmung nach Aufhebung der Art. 91-93) ein, welcher die gesonderte Besteuerung der stillen Reserven nach StHG etabliert. Nach Art. 314d Abs. 1, 1. und 2. Satz LT, deren Inhalt dem von Art. 78g Abs. 1 StHG entspricht, gilt die gesonderte Besteuerung nur für den Teil der stillen Reserven, der gemäss dem Sonderstatus bisher nicht steuerbar war und neu steuerbar werden würde. Ausserdem besagt Art. 314d Abs. 1 LT, dass stille Reserven auf qualifizierten Beteiligungen an einem anderen Unternehmen im Sinne von Art. 77 LT von dieser besonderen Massnahme ausgeschlossen sind. Gemäss Art. 314d Abs. 1 LT gilt für die gesonderte Besteuerung ein Sondersatz von 1 %.02

Weiter wird hier auf das neue Kreisschreiben Nr. 29 der Steuerverwaltung des Kantons Tessin vom Juli 2020 («KS 29/2020») über die steuerliche Behandlung der stillen Reserven nach Abschaffung der privilegierten Steuerstatus verwiesen. Dieses ersetzt das alte Kantonale Kreisschreiben Nr. 29 vom Mai 2017 («KS 29/2017»). Im KS 29/2017 wurde die Behandlung der stillen Reserven bei einem Statuswechsel bereits mittels einer Step-Up-Praxis geregelt. Die bisherige Step-Up Praxis nach KS 29/2017 wurde auf den 1. Januar 2020 abgeschafft. Art. 314d Abs. 2 LT beschreibt nun den Wechsel von der früher geltenden Step-Up-Regelung nach KS 29/2017 zum neuen Recht unter der STAF.

Art. 314d Abs. 2 LT besagt, dass die stillen Reserven, einschliesslich des selbst geschaffenen Goodwills, die vor dem Inkrafttreten von Abs. 1 durch den Übergang von der privilegierten zur ordentlichen Besteuerung gemäss dem KS 29/2017 neu bewertet und seither noch nicht vollständig abgeschrieben wurden, bei Realisation ebenfalls wie die stillen Reserven nach Abs. 1 und somit gesondert besteuert werden. Die dabei nach KS 29/2017 in der Steuerbilanz gebildete versteuerte Reserve, die auf die erwähnten verbleibenden stillen Reserven entfällt, wird von Amtes wegen automatisch aufgelöst und spielt für die Berechnung des Gewinns keine Rolle. Dadurch entstehen Gesellschaften, welche die Deklaration der stillen Reserven nach KS 29/2017 vorgenommen haben, keine Vor- oder Nachteile gegenüber dem neuen Vorgehen nach KS 29/2020.

Nach Art. 78g Abs. 2 StHG hat der Steuerpflichtige, der von den Übergangsbestimmungen Gebrauch machen will, die stillen Reserven inklusive des selbst geschaffenen Goodwills zu quantifizieren und nachzuweisen. Zudem muss erden Antrag auf steuerliche Behandlung dieser Reserven gemäss Art. 314d LT zusammen mit der Steuererklärung für die Steuerperiode einreichen, in welcher der Übergang von der privilegierten zur ordentlichen Besteuerung stattfindet. Ansonsten verfällt das Recht auf diesen Nachweis und die anschliessende gesonderte Besteuerung der stillen Reserven (Art. 314d Abs. 3 LT).

Bei der entsprechenden Steuerperiode handelt es sich um den Zeitraum, welcher dem Inkrafttreten der STAF unmittelbar vorausgeht. Damit ist die Steuerperiode 2019 gemeint. Die Höhe der geltend gemachten stillen Reserven und des selbst erwirtschafteten Goodwills wird von der Steuerbehörde hierbei durch eine beschwerdefähige Verfügung festgelegt. Die Bewertung muss auf Grundlage einer anerkannten Methode und mittels Drittvergleich erfolgen. Nach derselben Methode muss übrigens auch bei gleichzeitiger Anwendung des neuen Art. 70a LT (Erklärung der stillen Reserven zu Beginn der Steuerpflicht, z.B. bei Sitzverlegung in die Schweiz) vorgegangenwerden. In Art. 314d Abs. 4 LT wird der Begriff der «Realisierung» konkretisiert. Dieser schliesst im Kanton Tessin nicht nur die Realisierung von stillen Reserven ein, die tatsächlich, buchhalterisch oder steuersystematisch erfolgt. Die Realisierung umfasst als vierten Punkt weiter denjenigen Teil des in der jeweiligen Steuerperiode erwirtschafteten, steuerpflichtigen Reingewinns, welcher unter dem bisherigen Steuerregime nicht steuerbar gewesen wäre (beispielsweise in Form der Auslandsquote). Betrug beispielsweise die bisherige Freistellungsquote auf auslandsbezogene Gewinne einer Gesellschaft 70 %, so gelten jeweils 70 % des jährlich erwirtschafteten Gewinns während den nächsten fünf Jahren im Sinne von Art. 314d Abs. 4 als realisiert und unterliegen der Sondersteuer von 1 %. Die übrigen 30 % waren bisher bereits steuerpflichtig und sind somit mit dem ordentlichen Gewinnsteuersatz zu versteuern. Es können jedoch maximal 80 % des Reingewinns mit dem Sondersatz als Realisierung besteuert werden.

Der Reingewinn wird dabei unter Anrechnung der Verluste, des Abzugs für die Patentbox und des zusätzlichen Abzugs für Forschungs- und Entwicklungsgaben, jedoch ohne die Erträge aus wesentlichen Beteiligungen, ermittelt. Nicht unter den Begriff der Realisierung nach Abs. 4 fallen hingegen Forschungs- und Entwicklungsausgaben im Sinne des neuen Art. 67b Abs. 3 LT, da sie dort mitberücksichtigt und separat besteuert werden.

Durch die neue einprozentige Besteuerung von stillen Reserven und Goodwill kann es zu einer unerwünscht tiefen Steuerbelastung (im Extremfall zu einer Belastung in der Höhe des Sondersteuersatzes) kommen. Da die Besteuerung der stillen Reserven und des Goodwills nicht zu einer annähernden Steuerbefreiung führen soll, soll die effektive Besteuerung des Gewinns gemäss den kantonalen Ausführungen nicht unter einen Wert von ca. 11 % fallen. Wenn somit die Reduktionen für Patente und ähnliche Rechte (Art. 67b LT) und die Anwendung des zusätzlichen Abzug für Forschungs- und Entwicklungskosten (Art. 73a LT) kumuliert werden, muss daher unter Umständen ein Korrekturfaktor zur Anwendung kommen. Für die Berechnung des Beteiligungsabzugs gilt hingegen nur derjenige Teil des Gewinns als Nettogewinn im Sinne von Art. 77 Abs. 1 LT, der nicht gesondert besteuert worden ist. Mit anderen Worten: Der Teil, der gemäss Art. 314d LT als realisiert gilt, sowie die Forschungs- und Entwicklungskosten im Sinne von Art. 67 Abs. 3 LT werden bei der Berechnung des Nettoeinkommens für den Beteiligungsabzug nicht berücksichtigt.

Art. 314d Abs. 5 LT soll spekulative Transaktionen verhindern, die zum alleinigen Zweck der Steuerersparnis im Rahmen von Unternehmensumstrukturierungen erfolgen. Er sieht vor, dass bei Umstrukturierungen die Bilanzzahlen der letzten drei Steuerperioden vor der Umstrukturierung zur Berechnung des zu versteuernden Reingewinns nach Abs. 4 herangezogen werden. Bei Übertragungen von Betrieben, Teilbetrieben oder Anlagevermögen des Unternehmens sind die Gewinne anteilig zu verteilen. Abs. 6 regelt die Behandlung von Verlusten. Demzufolge dürfenvor dem Übergang zur ordentlichen Besteuerung realisierte Verluste nur in dem Umfang mit dem Reingewinn verrechnet werden, in welchem sie vor dem Übergang zur ordentlichen Besteuerung steuerlich bereits zu berücksichtigen waren.

Art. 314d Abs. 7 LT betrifft schliesslich diejenigen Fälle, in denen eine Steuerpflichtige mit Sonderstatus in den Steuerperioden, in denen eine Sonderbesteuerung möglich war, Forschungs- und Entwicklungskosten aufgewendet hat, die für die «Patentbox» in Frage kommen. Der Artikel legt fest, dass – abweichend vom neuen Art. 67b Abs. 3 LT – derartige Kosten berücksichtigt und gesondert besteuert werden. Dies gilt jedoch nur für den Anteil, der vor dem Übergang zur ordentlichen Besteuerung bereits steuerlich zu berücksichtigen war.

Wie erwähnt, stellte das vor der Gesetzesänderung veröffentlichte Kreisschreiben 29/2017 bereits Regeln über die Behandlung stiller Reserven beim Wegfall des Sondersteuerstatus auf. Das neue Kreisschreiben 29/2020 enthält weiterführende Erklärungen und Beispiele bezüglich der Behandlung der während des Sonderstatus gebildeten stillen Reserven in den ersten fünf Jahren nach Inkrafttreten der STAF. Diese Klarstellungen sind selbstverständlich nur auf kantonaler und kommunaler Ebene anwendbar (d.h. Gewinn- und Kapitalsteuer) und gelten nur für die in Art. 91, 92 und 93 LT genannten Gesellschaften (Art. 28 Abs. 2, 3 und 4 StHG). Unternehmen mit anderen Steuervergünstigungen (z.B. Swiss Finance Branch und Prinzipalgesellschaften) sind mithin ausgeschlossen.

2.2 Der Wechsel von der Sonder- zur Normalbesteuerung nach der STAF

Falls ein Unternehmen dem bisherigen Sondersteuerregime nach alten Recht unterworfen war, können die stillen Reserven einschliesslich des Goodwills, welche während dieser Sonderbesteuerungsperiode gebildet wurden, auf Antrag des Steuerpflichtigen in der letzten Steuerperiode vor der ersten ordentlichen Besteuerung festgestellt und während den nächsten fünf Jahren bei Realisation vom übrigen Gewinn getrennt besteuert werden. Die gesonderte Besteuerung ist nur anwendbar auf den Teil der stillen Reserven, der nach altem Recht nicht steuerbar war. Ausnahme bilden die Erträge aus Beteiligungen nach Artikel 77 LT. Der Steuersatz der gesonderten Besteuerung beträgt 1 %.

Um die stillen Reserven, die für die in Art. 314d LT festgelegte Übergangsregelung in Frage kommen, zu berechnen, sind die folgenden zwei Methoden möglich:

- Bewertung der einzelnen Aktiven und Passiven (ohne Goodwill);

- Gesamtunternehmensbewertung (einschliesslich Goodwill).

Im letzteren Fall wird die Höhe der stillen Reserven nach einer allgemein anerkannten Unternehmensbewertungsmethode bestimmt. Diese muss der Art der vom Unternehmen ausgeübten Tätigkeit angemessen sein und einem Drittvergleich standhalten. Es werden sowohl vergangenheits- als auch zukunftsorientierte Bewertungsmethoden akzeptiert (z.B. Discounted Cash Flow). Die im Rundschreiben Nr. 28 der Schweizerischen Steuerkonferenz SSK vom 28. August 2008 vorgesehene so genannte «praktische Bewertungsmethode» (bzw. umgangssprachlich die «Praktikermethode») wird nur als «Safe Haven»-Kontrollmethode angewendet.

Um den Betrag der stillen Reserven und des Goodwills zu berechnen, müssen alle Reserven, die sich auf Vermögenswerte beziehen, welche nicht für die Sondersatzregel in Frage kommen, vom Unternehmenswert abgezogen werden. Dazu zählen:

2.2.1 Stille Reserven auf Beteiligungen

Stille Reserven auf qualifizierten Beteiligungen (gleich oder grösser als 10 % des Grund- oder Stammkapitals oder der Gewinne und Reserven, sowie Beteiligungsrechte im Verkehrswert von mehr als einer Million Franken), die bei Realisation in den Genuss des Beteiligungsabzugs kommen, können für Art. 314d LT nur für den Teil berücksichtigt werden, der sich auf die wiedereingebrachten Abschreibungen bezieht, d.h. für die Differenz zwischen den Gestehungskosten und dem niedrigeren Buchwert bzw. Gewinnsteuerwert der Beteiligung. Wenn die Gestehungskosten über dem Verkehrswert der Beteiligung liegen, so ist lediglich die Differenz zwischen dem Verkehrswert und dem niedrigeren Buchwert bzw. Gewinnsteuerwert zur berücksichtigen. Im letzteren Fall müssen die Gestehungskosten der Beteiligung auf den Verkehrswert reduziert werden, um später einen allfälligen Beteiligungsabzug korrekt geltend machen zu können. Die verbleibenden stillen Reserven auf diesen Beteiligungen können somit nicht durch die vorgängig beschriebene Festsetzung bzw. Offenlegung der stillen Reserven abgedeckt werden und müssen bei der Berechnung der festzustellenden stillen Reserven unberücksichtigt bleiben, da sie bereits von der indirekten Freistellung über den Beteiligungsabzug profitieren. Stille Reserven auf Beteiligungen unterhalb der 10 %-Schwelle und mit einem gleichzeitigen Verkehrswert von weniger als 1 Million Franken, die somit nicht für eine indirekte Freistellung über den Beteiligungsabzug in Frage kommen, können hingegen für Art. 314d LT berücksichtigt werden.

2.2.2 Stille Reserven auf in der Schweiz gelegenen Grundstücken

Diese können nicht in den Genuss der in Art. 314d LT vorgesehenen Behandlung kommen, da sie bereits bisher unter dem Sonderstatus ordentlich besteuert wurden und damit die wesentliche Voraussetzung der bisherigen steuerfreien Realisierung von stillen Reserven nicht erfüllen.

2.2.3 Stille Reserven auf Betriebsstätten und Liegenschaften im Ausland

Auch diese müssen bei der Berechnung unberücksichtigt bleiben, da diese Vermögenswerte in der Schweiz nicht steuerbar sind.

2.2.4 Stille Reserven auf gruppeninterne Dienstleistungen, die mit einer nach dem «Cost plus»-Prinzip berechneten Gewinnmarge in Rechnung gestellt werden

Diese Dienstleistungen sind als mit geringer Wertschöpfung verbunden zu betrachten (z.B. Buchhaltung und Rechnungsprüfung, zentralisierte Personalverwaltung, IT-Unterstützung, Rechts-/Steuer-Compliance, Managementgebühren) und müssen bei der Berechnung unberücksichtigt bleiben.

Zusammenfassend kann festgehalten werden, dass nur der Teil der stillen Reserven und des Goodwills, der nach früherem Recht nicht steuerpflichtig war, gemäss Art. 314d LT von der Sondersatzlösung profitieren kann.

Gemäss Art. 314d Abs. 6 LT können Verluste, die vor dem Übergang zur ordentlichen Besteuerung entstanden sind, nur in Bezug auf denjenigen Teil des Reingewinns verrechnet werden, welcher vor dem Übergang zur ordentlichen Besteuerung bereits steuerlich zu berücksichtigen war. Die seit dem Inkrafttreten der STAF realisierten Verluste werden hingegen vollumfänglich berücksichtigt.

2.3 Die gesonderte Besteuerung

Art. 314d Abs. 1 LT sieht vor, dass eine Gesellschaft, welche vom Verlust des Sonderstatus betroffen ist, eine Sonderbesteuerung der stillen Reserven beantragen kann, sofern die stillen Reserven (einschliesslich des Goodwills)innerhalb von fünf Jahren nach Aufhebung des Sonderstatus realisiert werden. Die stillen Reserven unterliegen in diesem Fall einer Besteuerung auf Kantons- und Gemeindeebene von 1 %. Der Sondersteuersatz wird für Gemeindezwecke noch mit dem entsprechenden Gemeindesteuerfuss multipliziert.

Neben der echten, der buchmässigen und der steuersystematischen Realisierung stiller Reserven gilt im Kanton Tessin nach Art. 314d Abs. 4 LT auch ein prozentualer Anteil des in den ersten 5 Jahren nach Inkrafttreten des STAF erwirtschafteten steuerbaren Reingewinns als realisiert. Der Prozentsatz des steuerpflichtigen Reingewinns, der in diesen Jahren für die Massnahme in Frage kommt, entspricht dem bisher steuerfreien Anteil in Prozent, jedoch maximal von 80 %. Bei Umstrukturierungen wird der Prozentsatz des zu versteuernden Reingewinns nach dem Umfang der letzten drei Steuerperioden vor der Umstrukturierung bestimmt. Bei der Übertragung von Betrieben oder Teilbetrieben sowie von Anlagevermögen ist der Gewinn anteilig zu verteilen (vgl. Art. 314d Abs. 5 LT).

Der zu versteuernde Reingewinn, der für die gesonderte Besteuerung qualifiziert, ist der in Anwendung der Art. 67 ff. und 314d Abs. 5 LT ermittelte Gewinn unter Ausschluss des Nettogewinns aus qualifizierten Beteiligungen.

Art. 314d Abs. 2 LT sieht vor, dass die übrigen stillen Reserven nach KS 29/2017, einschliesslich des selbst geschaffenen Goodwills, in gleicher Weise besteuert werden wie die Reserven nach Abs. 1. Die verbleibenden stillen Reserven, die durch die in KS 29/2017 geregelte Neubewertung gebildet wurden und zum Zeitpunkt des Inkrafttretens von Abs. 1 noch vorhanden waren, werden automatisch ergebnisneutral aufgelöst. Art. 314d Abs. 3 LT legt fest, dass die Höhe der stillen Reserven und der intern generierten Wertschöpfung von der juristischen Person zu quantifizieren und nachzuweisen ist und durch Beschluss der Steuerbehörde festgestellt werden muss. Der Antrag der juristischen Person ist zusammen mit der Steuererklärung für den nach Abs. 1 in die ordentliche Besteuerung übergehenden Steuerzeitraum einzureichen. Andernfalls verfällt dieses Recht.

Art. 314d Abs. 4 LT legt weiter fest, dass als Realisierung im Sinne des Abs. 1 auch der Teil des zu versteuernden Reingewinns (unter Ausschluss des Reingewinns aus Beteiligungen nach Art. 77 LT) gilt, der nach dem bisherigen Recht nicht steuerpflichtig war. Maximal werden dabei 80 % des Reingewinns als Realisierung betrachtet. Bei gleichzeitiger Anwendung der Ermässigungen nach Art. 67b Abs. 1 und 2 LT (Besteuerung von Patenten und ähnlichen Rechten) und/oder Art. 73a LT (Zusätzlicher Abzug für Forschungs- und Entwicklungsausgaben) wird der Anteil des Gewinns, der nach Abs. 1 als realisiert gilt, durch Anwendung des Faktors 1 minus (Ermässigung für Patente und ähnliche Rechte und/oder Abzug von Forschungs- und Entwicklungsausgaben geteilt durch die Begrenzung der Steuerermässigung) reduziert.

Art. 314d Abs. 5 LT sieht vor, dass im Falle einer Umstrukturierung die Realisierung gemäss Art. 314d Abs. 4 LT nach der Höhe der Gewinne aus früheren Steuerzeiträumen bestimmt wird. Entscheidend sind die letzten drei Steuerperioden vor der Umstrukturierung. Bei der Übertragung von Geschäftsbetrieben oder Teilbetrieben sowie von Anlagevermögen sind die Gewinne anteilig zu verteilen.

2.4 Kapitalsteuer

Die nach Art. 314 LT neu ausgewiesenen stillen Reserven und der Goodwill sind für kantonale und kommunale Kapitalsteuern nicht steuerbar.

3. Patentbox

Durch das Einsetzen einer Patentbox für Steuerzwecke sollen die Forschungs- und Entwicklungstätigkeiten von natürlichen Personen in selbständiger Erwerbstätigkeit (Art. 8a StHG) und von juristischen Personen (Art. 24a und 24b StHG) auf kantonaler Ebene gefördert werden. Dabei ist eine maximale Entlastung von 90 % möglich.03

Der Kanton Tessin hat die Patentbox für natürliche Personen (Art. 17c LT) und für juristische Personen (Art. 67a und 67b LT) gesetzlich verankert. Art. 17c LT übernimmt in Bezug auf die selbständig erwerbstätigen natürlichen Personen die Bestimmungen von Art. 8a StHG. Art. 67a LT entspricht wörtlich Art. 24a StHG, während Art. 67b LT zumindest ähnliche Bestimmungen wie in Art. 24b StHG enthält. Gemäss Art. 67b Abs. 1 und 2 LT wird der Reingewinn aus Patenten und vergleichbaren Rechten auf Antrag der steuerpflichtigen Person im Verhältnis des qualifizierenden Forschungs- und Entwicklungsaufwands zum gesamten Forschungs- und Entwicklungsaufwand pro Patent oder vergleichbares Recht multipliziert mit einem in der Patentbox-Verordnung definierten Prozentsatz (Nexusquotient) und mit einer kantonal festgelegten Ermässigung von 90 % in die Berechnung des steuerbaren Reingewinns einbezogen. Der Reingewinn aus Patenten und vergleichbaren Rechten ermittelt sich, indem der Reingewinn aus diesen Produkten jeweils um 6 % der zugewiesenen Kosten sowie um das Markenentgelt vermindert wird.

Art. 67b Abs. 3-5 LT, deren Wortlaut teilweise vom StHG abweicht, regeln den Ein- und Austritt in die bzw. aus der Patentbox. Art. 67b Abs. 3 LT besagt, dass, wenn der Reingewinn aus Patenten und ähnlichen Rechten erstmals ermässigt besteuert wird, die in vergangenen Steuerperioden bereits berücksichtigten Forschungs- und Entwicklungskosten sowie ein allfälliger erhöhter Abzug berechnet und getrennt vom Rest des zu versteuernden Gewinns mit einem Satz von 0,2 % besteuert werden (da diese in früheren Jahren bereits steuerlich berücksichtigt wurden). Im Falle eines Jahresverlustes wird die Höhe der getrennt zu versteuernden Forschungs- und Entwicklungsausgaben nach Ausgleich dieser Verluste bestimmt. Für die Berechnung des Beteiligungsabzugs gilt nur der Teil des Gewinns, der nicht gesondert besteuert wurde, als gesamter Reingewinn im Sinne von Art. 77 Abs. 1 LT. Die oben erwähnte Rückforderung von Forschungs- und Entwicklungskosten und der gemäss Art. 314d LT als realisiert geltende Teil sind daher bei der Berechnung des Gesamtnettoeinkommens nicht zu berücksichtigen. Insbesondere Art. 314d Abs. 7 LT (Übergangsbestimmung nach der Aufhebung der Art. 91-93 LT) sieht abweichend von Art. 67b Abs. 3 LT vor, dass Forschungs- und Entwicklungsausgaben, die in Steuerperioden berücksichtigt wurden, in denen das Unternehmen gemäss Art. 91-93 LT des früheren Gesetzes besteuert wurde, in Höhe des Anteils erstattet werden, die vor der Umstellung auf die ordentlichen Besteuerung steuerpflichtig waren und gesondert mit einem Satz von 0,2 % besteuert werden, wobei die Nettoeinkünfte aus Beteiligungen gemäss Art. 77 LT ausgenommen sind.

Abweichend von Art. 67b Abs. 3 LT legt Art. 67b Abs. 4 LT fest, dass, wenn eine steuerpflichtige Person ihren Wohnsitz oder Betriebsstätte aus dem Kanton Tessin verlegt, die Steuerbehörde sämtliche Forschungs- und Entwicklungskosten besteuern kann, die in früheren Steuerperioden berücksichtigt und nicht vollständig zurückgefordert wurden. Die Vorschrift enthält einen möglichen Steuervorbehalt für den Fall, dass die steuerpflichtige Person nach der Anwendung von Art. 67b Abs. 3 ihren Wohnsitz oder Betriebsstätte aus dem Kantons Tessin in einen anderen Kanton oder ins Ausland verlegt. In diesem Fall wäre die Steuerbehörde berechtigt, in der Steuerperiode des Transfers alle F&E-Ausgaben zu verhängen, die in früheren Steuerperioden berücksichtigt und nicht vollständig zurückgezahlt wurden.

Art. 67b Abs. 5 LT bezieht sich auf den Ausstieg aus der Patentbox. Tritt ein Unternehmen aus der Patentbox aus, so wird der umgekehrte Weg wie beim Eintritt in die Patentbox gegangen. Der zugehörige Artikel sieht vor, dass, bei einem Austritt aus der Patentbox dem steuerpflichtigen Unternehmen auf Antrag ein Betrag für F&E-Aufwendungen und Abzüge gemäss Art. 73a LT zum Abzug zugelassen wird. Es handelt sich beim Betrag um die Summe der Forschungs- und Entwicklungsausgaben und der zusätzlichen Abzüge, welche in früheren Steuerperioden bereits berücksichtigt und folglich bei einem Eintritt in die Patentbox mit einem Satz von 0,2 % besteuert wurden. Dadurch wird der Zustand von vor dem Eintritt in die Patentbox wiederhergestellt. Der Betrag darf dabei den nach Art. 73a Abs. 3 LT übernommenen Betrag nicht übersteigen. Der Antrag des Steuerpflichtigen auf die Gewährung dieses Abzugs muss spätestens bis zur ersten Steuerperiode, in welcher der Nettogewinn aus Patenten und ähnlichen Rechten nicht mehr zum ermässigten Satz besteuert wird, eingehen. Andernfalls erlischt dieses Recht.

Abschliessend verweist Art. 67b Abs. 6 LT ebenso wie Art. 24b Abs. 4 StHG auf die Verordnung über die ermässigte Besteuerung von Gewinnen aus Patenten und vergleichbaren Rechten.04

4. Aufdeckung stiller Reserven zu Beginn der Steuerpflicht

Der neue Art. 24c StHG regelt die Besteuerung der stillen Reserven bei Beginn der Steuerpflicht und er bezieht sichsowohl auf den Zuzug eines Unternehmens vom Ausland als auch auf das Ende einer Steuerbefreiung nach Art. 23 Abs. 1 StHG. In diesem Rahmen ist es unerheblich, wie die zivilrechtliche Übertragung der stillen Reserven (Übertragung, Verkauf oder gemischtes Rechtsgeschäft) erfolgt. Letztere müssen in jedem Fall nur in der Steuerbilanz deklariert werden. In allen Fällen, in denen es weder eine grenzüberschreitende Situation noch eine Steuerbefreiung gibt, bleibt der Vorrang der Handelsbilanz erhalten.

Der Art. 70a Abs. 1-4 LT ist mit Art. 24c Abs. 1-4 StHG identisch und regelt den Beginn der Steuerplicht. Deckt die steuerpflichtige Person bei Beginn der Steuerpflicht stille Reserven einschliesslich des Goodwills nach Art. 70a Abs. 1 LT auf, so unterliegen diese nicht der Gewinnsteuer. Nicht aufgedeckt werden dürfen stille Reserven einer Kapitalgesellschaft oder Genossenschaft aus Beteiligungen von mindestens 10 Prozent am Grund- oder Stammkapital oder am Gewinn und an den Reserven einer anderen Gesellschaft.05 Nach Art. 70a Abs. 2 gelten als Beginn der Steuerpflicht die Verlegung von Vermögenswerten, Betrieben, Teilbetrieben oder Funktionen aus dem Ausland in einen inländischen Geschäftsbetrieb oder in eine inländische Betriebsstätte, das Ende einer Steuerbefreiung nach Art. 65 Abs. 1 LT sowie die Verlegung des Sitzes oder der tatsächlichen Verwaltung in die Schweiz. Gemäss Art. 70a Abs. 3 LT sind die aufgedeckten stillen Reserven jährlich zum Satz abzuschreiben, der für Abschreibungen auf den betreffenden Vermögenswerten steuerrechtlich angewendet wird. Schliesslich besagt Art. 70a Abs. 4 LT, dass der aufgedeckte selbst geschaffene Goodwill innert zehn Jahren abzuschreiben ist.

5. Besteuerung stiller Reserven am Ende der Steuerpflicht

Art. 70b LT, der inhaltlich vollumfänglich dem Wortlaut von Art. 24d StHG entspricht, regelt die Besteuerung der stillen Reserven am Ende der Steuerpflicht. Endet die Steuerpflicht, so werden die in diesem Zeitpunkt vorhandenen, noch nicht versteuerten stillen Reserven einschliesslich des selbst geschaffenen Goodwills besteuert (Abs. 1). Als Ende der Steuerpflicht gelten die Verlegung von Vermögenswerten, Betrieben, Teilbetrieben oder Funktionen aus dem Inland in einen ausländischen Geschäftsbetrieb oder in eine ausländische Betriebsstätte, der Übergang zu einer Steuerbefreiung nach Art. 65 LT sowie die Verlegung des Sitzes oder der tatsächlichen Verwaltung ins Ausland (Abs. 2).

Der neue Art. 70b LT sowie die Abschaffung der privilegierten Steuerstatus machten den zweiten Satz in Art. 67 Abs. 1 lit. c LT obsolet, weshalb dieser gestrichen wurde. Ausserdem musste auch Art. 101 Abs. 2 LT bezüglich des zeitlichen Rahmens für die Besteuerung angepasst werden. Die neue Fassung besagt, dass im Falle der Auflösung einer juristischen Person oder bei Eintritt einer der in Art. 70b Abs. 2 genannten Situationen, die stillen Reserven zusammen mit dem Reingewinn des letzten Geschäftsjahres besteuert werden.

6. Zusätzliche Abzüge für Forschungs- und Entwicklungsaktivitäten

Wie auch die Patentbox dient dieser zusätzliche Abzug der steuerlichen Förderung von Forschungs- und Entwicklungsaktivitäten. Der Bundesgesetzgeber hat den Kantonen die Möglichkeit eingeräumt, einen zusätzlichen Abzug von bis zu 50 % für Forschungs- und Entwicklungskosten vorzusehen. Dieser wird sowohl natürlichen Personen in selbständiger Erwerbstätigkeit (Art. 10a StHG) als auch juristischen Personen (Art. 25a StHG) gewährt.

Als «Forschungs- und Entwicklungsausgaben» gelten Forschungsaufwendungen, die durch eine kommerzielle Nutzung gerechtfertigt sind und die in der Schweiz direkt vom Steuerpflichtigen selber oder indirekt von Dritten getätigt werden. Ausserdem müssen sie der Definition der wissenschaftsbasierten Forschung und Innovation gemäss Art. 2 des Bundesgesetzes über die Förderung der Forschung und der Innovation vom 14. Dezember 2012 entsprechen.06 Um den zusätzlichen Steuerabzug allen Steuerpflichtigen, an die er sich richtet, zugänglich zu machen und die Kontrolle durch die Steuerbehörden zu erleichtern, kommen als Berechnungsgrundlage die in Art. 25a Abs. 3 StHG abschliessend aufgeführten Aufwendungen in Betracht.

Bei der Forschung durch Dritte steht dem Steuerpflichtigen nach Art. 25a Abs. 4 StHG hingegen kein Abzug zu, wenndie Auftraggeberin der Forschung und Entwicklung selbst abzugsberechtigt ist. Dadurch soll verhindert werden, dass Forschungs- und Entwicklungskosten doppelt von dieser Steuererleichterung profitieren. Nur in Fällen, in denen die Auftraggeberin in einem Kanton steuerpflichtig ist, dessen Gesetzgebung keinen zusätzlichen Abzug für Forschung und Entwicklung vorsieht, kann der Auftragnehmer diesen selbst in Anspruch nehmen.

Momentan gibt es nur wenige Unternehmen, die im Tessin qualifizierte Forschungs- und Entwicklungsarbeiten durchführen. Um diese Aktivitäten im Sinne einer langfristigen Wirtschaftsförderung zu begünstigen, beschloss der Tessiner Gesetzgeber, den maximal zulässigen Abzug von 50 % zu gewähren. Die kantonalen Bestimmungen (Art. 10a und 73a LT) geben den Inhalt des StHG getreu wieder. Art. 73a LT hat einen zusätzlichen Abs. 5, der die Pflichten des Steuerzahlers regelt.

7. Abzug auf Eigenfinanzierung

Art. 25abis StHG gestattet den Kantonen, einen Abzug auf die Eigenfinanzierung der Unternehmen (basierend auf der Zusammensetzung des Kapitals) vorzusehen, wenn der kumulierte effektive Steuersatz mindestens 18,03 % beträgt.07

Diese Bedingung wird nur von den Kantonen Zürich und Tessin erfüllt. Letzterer war aber der Ansicht, dass die Regelung nicht geeignet war, um die Steuerlast der Gesellschaften mit Sonderstatus entscheidend zu mildern. Aus diesem Grund machte der Tessiner Gesetzgeber von der Möglichkeit eines abzugsfähigen Eigenkapitalzinses keinen Gebrauch.08

8. Entlastungsbegrenzung

Die Kombination der oben erwähnten neuen Steuervorteile könnte im Prinzip zu einer vollständigen Befreiung von den kantonalen und kommunalen Steuern führen, was wiederum nicht zu einer international akzeptierten Lösung führen würde. Der Bundesgesetzgeber verpflichtet deshalb die Kantone, Steuern auf mindestens 30 % des steuerbaren Gewinns zu erheben, den ein Unternehmen ohne die Anwendung der Sondererleichterungen ausgewiesen hätte. Darüber hinaus wird festgelegt, dass weder aus den einzelnen Ermässigungen noch aus der gesamten steuerlichen Ermässigung Verlustvorträge resultieren dürfen.

Art. 25b Abs. 1 StHG listet abschliessend die steuerlichen Ermässigungen auf, die von dieser Entlastungsbegrenzungbetroffen sind. Bei der Berechnung des Gewinns vor der Anwendung der Ermässigungen bleiben die Nettoeinnahmen aus Beteiligungen, die der indirekten Befreiung dem Beteiligungsabzug unterliegen, ausgeschlossen.

Ebenso wie bei der Patentbox und dem zusätzlichen Abzug für Forschung und Entwicklung nutzte der Tessiner Gesetzgeber den durch das StHG eingeräumten Spielraum voll aus, um Investitionen und die Gründung neuer Forschungs- und Entwicklungsaktivitäten im Tessin so weit wie möglich zu fördern. So übernimmt der neue Art. 73b LT die Bestimmungen von Art. 25b Abs. 1 StHG und besagt, dass die gesamte steuerliche Ermässigung (nach Art. 24b Abs. 1 und 2, 25a und 25abis) nicht höher sein darf als 70 % des steuerbaren Gewinns vor Verlustverrechnung, wobei der Nettobeteiligungsertrag nach Art. 77 LT09 ausgeklammert wird. Art. 25b Abs. 3 StHG folgend, besagt Art. 73b Abs. 2 LT, dass weder aus den einzelnen Ermässigungen noch aus der gesamten steuerlichen Ermässigung Verlustvorträge resultieren dürfen. Schliesslich legt Art. 73b Abs. 3 LT die Reihenfolge fest, in der die Kürzungen in der Patentbox und beim zusätzlichen Abzug für Forschung und Entwicklung zu begrenzen sind. Die Regel räumt dem Abzug für Forschung und Entwicklung gegenüber der Patentbox Vorrang ein: Im Falle von Überschüssen wird zuerst die Entlastung der Patentbox und anschliessend die durch den Forschungs- und Entwicklungsabzug bedingte Entlastung reduziert.

9. Anpassungen im Bereich der Kapital- und Vermögenssteuer

Der Bundesgesetzgeber hat den Kantonen im Rahmen der STAF die Möglichkeit eingeräumt, auch bei der Kapitalsteuer für Unternehmen und bei der Vermögenssteuer für Selbständigerwerbende Steuererleichterungen vorzusehen.

9.1 Anpassungen bei der Kapitalsteuer

Nach dem neuen Art. 29 Abs. 3 StHG können die Kantone für einen Teil des Eigenkapitals eine Steuerermässigung durch Reduktion der Bemessungsgrundlage vorsehen. Unter die Ermässigung bei der Kapitalsteuer fallen jedoch nur das Eigenkapital, welches auf qualifizierte Beteiligungsrechte nach Art. 28 Abs. 1 StHG fällt sowie Eigenkapital, welches zu für die Patentbox qualifizierenden Patenten und ähnliche Rechten oder zu Darlehen an Konzerngesellschaften gehört.10

Der Tessiner Gesetzgeber hatte bereits eine gezielte Reduktion der Mehrfachbelastung durch Beteiligungen vorgesehen. Im Rahmen der kantonalen Steuer- und Sozialreform wurde mit dem Gesetz vom 12. Dezember 2017, das seit dem 1. Januar 2018 in Kraft ist (BU 2018, 213), bereits Art. 87a LT betreffend die Reduktion für Beteiligungen11 eingeführt. Aus diesem Grund wurde es nicht für notwendig erachtet, weitere Änderungen im Sinne des neuen Art. 29 Abs. 3 StHG vorzunehmen. Gemäss Art. 87a LT wird die Steuer auf dem steuerbaren Kapital einer Kapitalgesellschaft oder Genossenschaft, deren statutarischer Zweck im Wesentlichen die dauernde Verwaltung von Beteiligungen ist und die in der Schweiz keine gewerbliche Tätigkeit ausübt, um den Anteil des qualifizierten Vermögens an der Bilanzsumme12 reduziert, wenn das qualifizierte Vermögen oder die Einkünfte daraus langfristig mindestens zwei Drittel des Gesamtvermögens oder der Einkünfte ausmachen. Als qualifizierte Vermögenswertegelten:

- Beteiligungen von mindestens 10 % am Grund- oder Stammkapitals eines anderen Unternehmens;

- Beteiligungen von mindestens 10 % an den Gewinnen und Reserven eines anderen Unternehmens; oder

- das Halten von Beteiligungsrechten mit einem Verkehrswert von mindestens 1 Million Franken.

Hingegen verzichtete der Tessiner Gesetzgeber auf steuerrechtliche Vorteile im Zusammenhang mit den Konzerndarlehen. Er behielt sich aber das Recht vor, eine solche Erleichterung zu einem späteren Zeitpunkt einzuführen.

Dafür führte der Kanton Tessin eine Erleichterung für die Kapitalsteuer bei Forschungs- und Entwicklungstätigkeiten ein. Die Erleichterung sieht vor, dass das Kapital, welches auf die immateriellen Rechte entfällt, welche für die Patent-Box qualifizieren, im Verhältnis des dem Kanton zuzurechnenden immateriellen Vermögen zum Gesamtvermögen verringert wird. Alle Vermögenswerte müssen mit den bisher für die Gewinnsteuer massgeblichen Werten bewertet werden.

9.2 Anpassungen bei der Vermögenssteuer

Wie bei der Kapitalsteuer hat der Bundesgesetzgeber auch für die Vermögenssteuer von Selbständigerwerbenden die Möglichkeit für eine Ermässigung bei der Vermögenssteuer geschaffen. Im Gegensatz zur Kapitalsteuer gibt es jedoch keine Vermögenssteuererleichterung für Kapitalbeteiligungen oder Darlehen. Die Form der Erleichterung hat der Bundesgesetzgeber jedoch den Kantonen überlassen.

Um Einzelunternehmen nicht gegenüber Kapitalgesellschaften zu benachteiligen, legte der Tessiner Gesetzgeber in der neuen Fassung von Art. 44 Abs. 1 LT fest, dass immaterielle und bewegliche Vermögenswerte, die Teil des Geschäftsvermögens sind, zum Einkommenssteuerwert besteuert werden. Er gewährt jedoch bei der Besteuerung eine Ermässigung im Umfang des Verhältnisses des im Kanton zu versteuerndem Vermögen, welches nach Art. 17c LT (bzw. Art. 67a und b LT) bei der Patentbox zu berücksichtigen ist und dem gesamten Geschäftsvermögen.

10. Stärkere Besteuerung von Dividenden

Der neue Art. 7 Abs. 1, dritter und vierter Satz sowie Art. 8 Abs. 2quinquies StHG schreibt allen Kantonen die Einheitlichkeit des Dividendenbesteuerungsverfahrens vor. Mit der Einführung dieser Bestimmungen wird die Teilbesteuerung von Dividenden künftig nur noch über eine Reduktion der Bemessungsgrundlage (Teilbesteuerungsverfahren) und nicht mehr über eine Reduktion des Steuersatzes (Teilsatzverfahren) erfolgen. Das Gesetz sieht auch eine Erhöhung des Prozentsatzes vor, zu welchem Dividenden und andere Erträge aus qualifizierten Beteiligungen mindestens besteuert werden müssen. Was die Bundessteuer betrifft, so wurde im Rahmen der STAF der Steuersatz sowohl für Beteiligungen im Privatvermögen als auch für Beteiligungen im Geschäftsvermögen auf 70 % angehoben. Auf kantonaler Ebene beträgt die Teilbesteuerung mindestens 50 %, wobei die Kantone aber eine höhere Besteuerung vorsehen können.13

Der Kanton Tessin hat diese Gesetzesänderung im Rahmen der seit dem 1. Januar 2018 geltenden kantonalen Steuer- und Sozialreform bereits umgesetzt, und zwar durch die Anpassung von Art. 17b Abs. 1 LT bzw. Art. 19 Abs. 1bis LT. In beiden Fällen sieht die Tessiner Lösung eine Besteuerung von 70 % vor und steht damit im Einklang mit der direkten Bundessteuer. Im Kanton Tessin ist diese Regelung bereits seit dem 1. Januar 2018 anwendbar. Damit schöpft der Kanton Tessin hier die ihm vorliegenden Möglichkeiten nicht komplett aus.

11. Weitere Massnahmen auf Basis des StHG

Der Kanton Tessin übernimmt zudem weitere Instrumente und Vorgaben ohne zusätzliche Ausführungen oder Ergänzungen aus der STAF. Als Beispiele können hier die Korrektur des Kapitaleinlageprinzips für börsenkotierte Gesellschaften bei der Gewinn- und Verrechnungssteuer (Umsetzung der Art. 20 Abs. 3 DBG bzw. Art. 7b Abs. 2 StHG und Art. 5 Abs. 1ter VSTG), die Anpassungen von Art. 19a Abs. b LT in Bezug auf die Transponierung nach Art. 20a Abs. 1 lit. b DBG bzw. Art. 7a Abs. 1 lit. b StHG sowie die Erweiterung der pauschalen Steueranrechnung auf schweizerische Zweigniederlassungen ausländischer Unternehmen genannt werden.

12. Weitere kantonale Begleitmassnahmen

12.1 Senkung des ordentlichen Gewinnsteuersatzes

Um sich der durchschnittlichen interkantonalen Steuerbelastung von 14 % anzunähern, hat der Tessiner Gesetzgeber den kantonalen Gewinnsteuersatz in zwei Schritten gestaffelt von 9 % auf 5,5 % gesenkt.

In der ersten Phase (2020-2024) wird der Gewinnsteuersatz der Kantone von 9 % auf 8 % reduziert (neuer Art. 314b Abs. 5 LT mit einem gesonderten reduzierten Satz auf stille Reserven von 1 % (neuer Art. 314d Abs. 1 LT). In der zweiten Phase ab 2025 wird der Gewinnsteuersatz von 8 % auf 5,5 % gesenkt werden.

12.2 Freiwillige Erhöhung des Steuersatzes in besonderen Fällen

Im Hinblick auf die Senkung des ordentlichen Gewinnsteuersatzes hat der Tessiner Gesetzgeber zudem eine Schutzklausel eingeführt. Sie soll verhindern, dass die Steuerlast für juristische Personen infolge der Entlastungsmassnahmen der STAF in den Bereich der Regelungen der Controlled Foreign Companies Legislationausländischer Staaten fällt. Zu diesem Zweck sieht Art. 76 Abs. 2 LT in Übereinstimmung mit z.B. Art. 66 Abs. 1a des Steuergesetzes des Kantons Zug vor, dass in besonderen Fällen der Steuersatz auf Antrag des Steuerpflichtigen erhöht werden kann, wenn ansonsten gewisse Grenzwerte unterschritten werden.

12.3 Anpassung der teilweisen Berechnung der Kapitalertragsteuer bei der Gesellschaftssteuer

Seit dem 1. Januar 2018 können juristische Personen 10 % der ordentlichen Gewinnsteuer von der Kapitalsteuer abziehen. Unter Berücksichtigung der Tatsache, dass der kantonale Gewinnsteuersatz schrittweise auf 5,5 % gesenkt wird, würden juristische Personen durch die niedrigere Besteuerung des Gewinns faktisch einer Erhöhung der Belastung durch die Kapitalsteuer ausgesetzt sein. Zur Dämpfung dieser zusätzlichen Steuerlast bei der Kapitalsteuer wird deshalb ab 2025 die Berechnungsgrenze von derzeit 10 % auf 16 % angepasst.

Um die Koordinierung der Ermässigungen für Beteiligungen (Art. 87a LT) und Patente (neuer Art. 87b LT) mit der Einbeziehung der Gewinnsteuer in die Kapitalertragssteuer (derzeit in Art. 87 Abs. 3 LT geregelt) systematisch anzupassen, wird eine neue Bestimmung eingeführt, die vorsieht, dass 16 % der Gewinnsteuer in die Kapitalertragssteuer einbezogen werden. Als Übergangsregelung sieht der neue Art. 314e LT vor, dass für die Steuerperioden 2020-2024 die Kapitalertragssteuer bei 10 % verbleibt.

13. Schlussfolgerungen

Der Tessiner Gesetzgeber verfolgte bei der Umsetzung der STAF, neben der internationalen Akzeptanz, zwei Ziele: Erstens wollte er dem Kanton und den Gemeinden das notwendige Steuersubstrat garantieren. Zweitens versuchte er, den Kanton im Vergleich zu den anderen Kantonen wettbewerbsfähiger zu machen.14 Ein besonders problematischer Aspekt stellt in diesem Zusammenhang die Abschaffung der Steuerprivilegien dar, da Gesellschaften mit einem Sonderstatus nun eine fast doppelt so hohe Steuerbelastung tragen müssen wie zuvor (von einem Durchschnittssatz von rund 10 % auf 20,6 % in Bellinzona und 18,6 % in den vorteilhaftesten Gemeinden des Kantons). Angesichts der wirtschaftlichen Bedeutung der privilegiert besteuerten Gesellschaften für den Kanton,15 war der Kanton Tessin hier unter besonders starkem Druck. Entsprechend wurde ein besonderes Augenmerk auf die Regelung des Übergangs von der Sonder- zur Normalbesteuerung nach Art. 78g StHG (sogenannter «neurechtlicher Step-Up») gelegt. Dazu gehört auch, dass der Tessiner Gesetzgeber beschloss, den Gewinnsteuersatz zu senken und zu versuchen, die Gesamtsteuerbelastung im Tessin graduell in zwei Schritten so nahe wie möglich an den künftigen interkantonalen Durchschnitt heranzuführen.16 Die in diesem Artikel dargestellten Massnahmen scheinen weitgehend den wirtschaftspolitischen Erfordernissen des Kantons Tessin zu entsprechen. Gleichzeitig gewährt der Kanton neu Steuervergünstigungen, die darauf abzielen, die Wiederbelebung des Kantons als Standort für Unternehmen im Bereich der Forschung und innovativer Technologien zu erreichen (siehe in diesem Zusammenhang die «Patentbox» und den «zusätzlichen Abzug für Forschungs- und Entwicklungsausgaben»).

Dies führt zum Schluss, dass das vom kantonalen Gesetzgeber gesetzte Ziel auf rechtlich effiziente Weise verfolgt wurde: Die praktische Wirksamkeit dieser Massnahmen wird sich jedoch erst in den kommenden Jahren überprüfen lassen.

01 Dies ist ein immaterieller Wert eines Unternehmens, der dessen Marktposition, Markenqualität, Kunden- und Lieferantennetz, Reputation etc. widerspiegelt. In diesem Zusammenhang, siehe Matteo Gamboni, Paolo Pamini, La dichiarazione delle riserve occulte all’inizio e alla fine dell’assoggettamento, Novità Fiscali SUPSI, 1/2019, S. 8-16, S. 11.

02 Dieser Prozentsatz wird jeweils mit dem entsprechenden Steuerfuss der Gemeinden für die Gemeindesteuer multipliziert.

03 Die Patentbox ist eine Massnahme, die bereits in Belgien, Frankreich, Irland, Italien, Luxemburg, den Niederlanden, Portugal, Spanien und dem Vereinigten Königreich bekannt ist. In diesem Zusammenhang, siehe Sharon China, Vademecum per il Patent box e la Superdeduzione per spese di ricerca e sviluppo ai sensi della RFFA, Novità fiscali SUPSI, 1/2019, S. 18.

04 Verordnung über die ermässigte Besteuerung von Gewinnen aus Patenten und vergleichbaren Rechten (RS 642.142.1).

05 Für eine Kritik an dieser Bestimmung, insbesondere an der Beteiligungsschwelle von 10 %, die das Recht auf eine Ermässigung pro Aktienbesitz gibt, siehe Matteo Gamboni, Paolo Pamini, La dichiarazione delle riserve occulte all’inizio e alla fine dell’assoggettamento, Novità Fiscali SUPSI, 1/2019, S. 8-16, S. 12.

06 Dagegen sind Ausgaben für die Markteinführung von Produkten und deren Weiterentwicklung (z.B. Marketingausgaben) ausgeschlossen. Siehe Sharon China, Vademecum per il Patent box e la Superdeduzione per spese di ricerca e sviluppo ai sensi della RFFA, Novità Fiscali SUPSI, 1/2019, S. 17-26, S. 19.

07 Siehe Samuele Vorpe, Novità legislative nel campo del diritto tributario, Rivista Ticinese di Diritto, II-2019, S. 530. Dort wird die Berechnung wie folgt veranschaulicht: 100 x 22 % / 122 %. Geht man davon aus, dass ein Gewinn von 100 aufgrund der steuerlichen Abzugsfähigkeit 122 % entspricht, so ergibt sich bei 100% ein Gewinn von 88. Wendet man darauf den Satz von 22 % an, so beträgt die effektive Steuer auf einen Gewinn von 100 10,03 %. Der Autor weist zudem darauf hin, dass diese Bestimmung vom Bundesrat in der Botschaft zum Bundessteuergesetz 17 nicht vorgeschlagen wurde, da sie bereits im Rahmen der Unternehmenssteuerreform III heftig kritisiert wurde. Die eidgenössischen Räte haben jedoch beschlossen, es bei der Behandlung des Projekts in das RFFA aufzunehmen. Siehe den Verordnungsentwurf, https://www.newsd.admin.ch/ newsd/message/attachments/56476.pdf (online abgerufen am 22.09.2020).

08 Siehe Messaggio 7684 des EVD des Kantons Tessin vom 10. Juli 2019 betreffend Adeguamento della Legge tributaria cantonale alla Legge federale concernente la riforma fiscale e il finanziamento dell’AVS (RFFA) – Riforma fiscale cantonale, in: https://m3.ti.ch/CAN/cartellastampa/pdf-cartella-stampa-496051396372.pdf (online abgerufen am 29.03.2020), wo es auf Seite 21 heisst: «In Anbetracht der Tatsache, dass die Regelung im Kanton Tessin nicht besonders geeignet ist, die Steuerlast zu mindern, die Unternehmen mit besonderen Status durch den Übergang zur ordentlichen Besteuerung entstehen wird, wird vorgeschlagen, auf die Annahme dieser Massnahme zu verzichten» (eigene Übersetzung).

09 Vor Abzug der vorgenommenen Ermässigungen.

10 Analog der Massnahme betreffend den Gewinnabzug zur Selbstfinanzierung, Art. 25abis StHG.

11 Samuele Vorpe, Novità legislative nel campo del diritto tributario, Rivista Ticinese di Diritto, II-2018, S. 563-601, S. 579 f.

12 Bewertet mit den bisher für die Gewinnsteuer massgebenden Werten.

13 Der Bundesrat hatte einen Grenzwert von 70 % vorgeschlagen, der dann vom Bundesparlament auf 50 % abgesenkt wurde. Siehe Samuele Vorpe, Novità legislative nel campo del diritto tributario, Rivista Ticinese di Diritto, II-2019, S. 511-557, S. 540.

14 Die STAF ist nicht die einzige Steuerreform, die den Tessin in den letzten Jahren betroffen hat. Der Vollständigkeit halber sei daran erinnert, dass die Tessinerinnen und Tessiner am 29. April 2018 die bereits am 7. November 2017 und am 12. Dezember 2017 vom Grossen Rat verabschiedete kantonale Steuer- und Sozialreform, welche die Einführung bestimmter steuerlicher Massnahmen auf kantonaler Ebene ab dem 1. Januar 2018 vorsah, per Referendum angenommen haben.

15 Messaggio n. 7684 del 10 luglio 2019 cit., S. 11. Auf der Grundlage von Daten, die sich auf das Steuerjahr 2016 beziehen, gibt es im Tessin 1'086 Gesellschaften mit privilegiertem Steuerstatus (d.h. etwa 3,7 % der gesamten Steuerzahler), darunter: 277 Holdinggesellschaften (25,5 %), 672 Verwaltungsgesellschaften (61,8 %), 132 Hilfsgesellschaften (12,2 %) und 5 Prinzipalgesellschaften (0,5 %). Die geschätzten Einnahmen dieser Unternehmen belaufen sich auf 20,7 % der gesamten Einnahmen aus der Körperschaft- und Kapitalsteuer (d.h. ca. 144 Millionen CHF). Zusätzlich zu den direkten Steuereinnahmen tragen Unternehmen mit Steuervergünstigungen aufgrund der indirekten Steuern, die sie generieren, zur Wirtschaft des Kantons bei. Nach Angaben des Staatsrates beschäftigten die 50 wichtigsten Unternehmen mit Sonderstatus im Jahr 2017 im Tessin rund 2'900 Mitarbeiter und zahlten Vergütungen von insgesamt rund 465 Millionen Franken, deren Besteuerung Steuereinnahmen von rund 52 Millionen Franken generierte (26,3 Millionen Franken ordentliche Einkommenssteuer und 25,6 Millionen Franken Quellensteuer).

16 Der Kanton Tessin gehört seit jeher zu den Kantonen mit der höchsten Besteuerung von Unternehmen. In der Tat geht die letzte Änderung des Körperschaftssteuersatzes auf das Jahr 2000 zurück, als das Tessiner Volk einer Senkung von 12 % auf 9 % zustimmte.